Výnosové krivky a ich použitie v praxi

Význam výnosových kriviek

Výnosové krivky vyjadrujú, akú majú štátne dlhopisy s rôznou splatnosťou úrokovú sadzbu. Teda pokiaľ chcete investovať do dlhopisov a poznáte, na ako dlho, viete zistiť, aký ročný úrokový výnos budete dostávať. V praxi to používajú najmä banky, ktoré v prípade nákupov dlhopisov vedia, akú úrokovú sadzbu musia za dlhopisy zaplatiť centrálnej banke (ktorá im ich predáva) a tým pádom potrebujú minimálne túto sadzbu niekde zarobiť (na poskytnutých úveroch).

Teda pokiaľ si chcete zobrať hypotéku s fixáciou na 10 rokov, banka bude pri výslednej sadzbe, ktorú dostanete, vychádzať práve z úroku na 10-ročnom dlhopise. Ten musí zaplatiť, takže vy by ste mali dostať vyšší úrok. A podobne to funguje aj s ostatnými fixáciami. Určujú teda hodnotu úroku alebo dlhu v čase.

Pokiaľ pospájame na grafe jednotlivé úrokové výnosy so splatnosťou dlhopisov, dostaneme výnosovú krivku štátnych dlhopisov.

Druhy výnosových kriviek

Výnosových kriviek je niekoľko druhov:

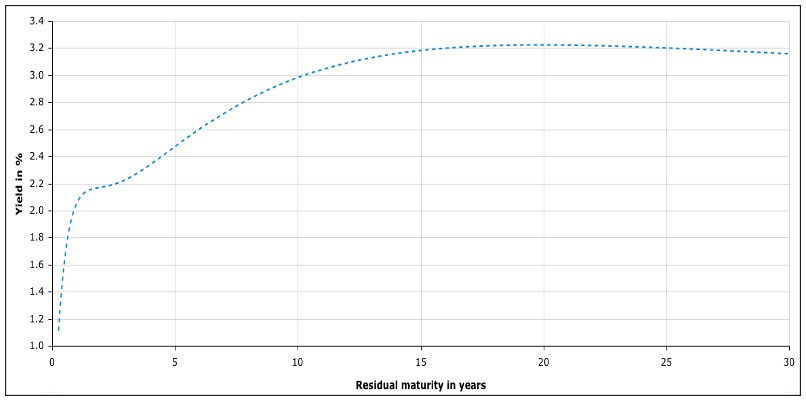

1. Rastúca výnosová krivka je bežnou výnosovou krivkou. Ako už názov napovedá, s rastúcim počtom rokov rastie aj úroková sadzba. Na os x dávame čas do splatnosti dlhopisu a na os y ročný úrok. Možno ju nazvať aj štandardnou úrokovou sadzbou. Prečo je to tak? Pretože čím dlhšie investujete, tým vyšší ročný úrokový výnos by ste mali mať za dlhšie podstúpenie rizika. To pri investovaní zmysel dáva.

Obr. č. 1: Rastúca výnosová krivka

2. Klesajúca výnosová krivka, ktorá má opačný, klesajúci tvar a hovorí o tom, že dlhopisy s dlhšou splatnosťou majú nižší výnos. Táto situácia nie je štandardná a značí prebiehajúcu alebo prichádzajúcu recesiu. Taktiež lepšie ekonomické výhliadky do budúcna, ktoré sú predikované práve nižšími sadzbami a teda aj nižším dlhovým zaťažením jednotlivých subjektov v ekonomike a ich lepšou možnosť rozvoja vďaka lacnejším peniazom. Typickým príkladom inverznej výnosovej sadzby je Česko. Výnosovú krivku dlhopisov Česka si v tomto článku ešte ukážeme.

3. Plochá výnosová krivka. Tá hovorí o tom, že úrokové sadzby sú rovnaké alebo veľmi podobné pre akúkoľvek splatnosť štátnych dlhopisov. Nezáleží, či si dlh beriete na krátke alebo na dlhé obdobie. Sploštenie krivky môže nastať vtedy, keď dlhodobé úrokové sadzby klesajú viac ako krátkodobé úrokové sadzby alebo krátkodobé sadzby rastú viac ako dlhodobé sadzby.

Obr. č. 2: Plochá výnosová krivka

Druhy dlhopisov

Medzi splatnosti dlhopisov, ktoré sa sledujú, patria 1, 3, 6-mesačné a 1-ročné splatnosti (ide o splatnosti do jedného roka). A nad jeden rok sú to dvoj, troj, päť, sedem, 10, 20 a 30-ročné splatnosti. Tie sú typické pre USA a v ďalších krajinách sa môžu líšiť, prípadne možno nájsť dokonca aj dlhopisy, ktoré majú dlhšiu splatnosť.

Ku rastúcim výnosovým krivkám možno zaradiť dlhopisovú krivku štátnych dlhopisov eurozóny:

Obr. č. 3: Výnosová krivka štátnych dlhopisov eurozóny (VKŠD EUR)

Jej tvar by sme si prakticky dokázali odôvodiť úrokovými sadzbami v banke. Pozrime sa napríklad na aktuálne úrokové sadzby ČSOB banky:

Obr. č. 4: Úrokové sadzby ČSOB banky

Vidíme, že korelácia medzi grafmi tu je krásne vidieť. 1-ročný fix začína na grafe VKŠD EUR od sadzby približne 2 percent. Ale banka vám dá na 1 rok sadzbu od 2,65 %, teda vyššiu. 3-ročná sadzba na VKŠD EUR je v okolí 2,2 %, ale od banky dostaneme úrok na 3-ročnú fixáciu od 2,9 %, teda opäť vyšší. A takto to funguje aj s ďalšími splatnosťami dlhopisov.

Rovnaká splatnosť dlhopisu koreluje s úrokovou sadzbou na rovnakú fixáciu hypotéky.

Ku klesajúcim výnosovým krivkám možno zaradiť výnosovú krivku českých štátnych dlhopisov:

Obr. č. 5: Výnosová krivka českých dlhopisov

Situácia je opačná a vidíme, že čím je splatnosť dlhopisu vyššia, tým je úrokový výnos nižší. Znamená to, že sa do budúcnosti očakáva pokles sadzieb. Má to svoj význam. Česko má výrazne vyššiu infláciu ako priemer eurozóny, aktuálne na medziročnej úrovni 18 percent. Pre štát je to výrazný problém, keďže štandardné inflačné ciele centrálnych bánk sú v okolí úrovne 2 percent. Vyššími sadzbami sa snažia spotrebiteľov najmä z krátkodobého hľadiska motivovať viac peniaze odkladať (nemíňať) a tým pádom ani nevytvárať ďalšiu infláciu. Týmto krokom očakávajú, že inflácia sa zníži.

Možno teda povedať, že tento faktor indikuje v ČR začiatok recesie, ktorá je však potrebná na skrotenie inflácie.

Plochú výnosovú krivku dokážeme nájsť napríklad pri Novom Zélande, kde je plochá od 2. do 15. roku splatnosti novozélandských dlhopisov. Vidím, že úrokové sadzby majú medzi sebou minimálne rozdiely.

Rozdiel medzi 10-ročným a 2-ročným dlhopisom

Tento rozdiel sa používa ako zásadný indikátor pre vznik recesie. Tento indikátor sa používa pri US dlhopisoch a keď sa pozriete na graf, tak vždy, keď sa dostal rozdiel výnosu 10y US dlhopisu a 2y US dlhopisu pod nulu, bol to indikátor prichádzajúcej recesie. Tá nastala približne do 1 – 2 rokov od tejto situácie.

Myslím si, že je dobré vedieť aj o tomto indikátore, ale ešte lepšie je podľa môjho názoru sledovať celú výnosovú krivku. A keď sa dostane do klesajúceho tvaru, možno očakávať prichádzajúcu recesiu ekonomiky.

Čo čaká v budúcnosti nás?

Môj osobný názor je, že nás čaká ekonomická recesia. Dôvodom sú výhliadky na ďalší rast úrokových sadzieb. A tým pádom vyššie splátky úverov. Ideálne by bolo, ak by sme sa čím skôr dostali do podobného bodu ako Česko a teda výnosová krivka by nadobudla klesajúci trend. Je potrebné najmä kvôli tomu, že nebude tak do budúcna očakávaný ďalší rast sadzieb, ale naopak, pokles. To bude tiež indikovať postupne sa znižujúcu infláciu. Tú je potrebné znižovať. Bez ohľadu na to, či budeme mať recesiu, potrebujeme zastaviť infláciu v ďalšom raste.

Zároveň si treba uvedomiť, či vás nejako môže ďalší rast úrokových sadzieb ohroziť. Témou by mala byť úroková sadzba na vašej hypotéke. Ale tiež ďalšie aktíva súvisiace s vývojom úrokových sadzieb ako nehnuteľnosti, akcie, investície v dlhopisoch, dopad na vaše podnikanie a ďalšie.

Na to priestor v tomto článku nebude a preto napíšem na túto tému nadväzujúci článok týkajúci sa možného ohrozenia vašich aktív práve kvôli rastu úrokových sadzieb.