Hypotekárna kríza v USA

Máme tu ďalšiu krízu. Táto je z roku 2008 a je najväčšia globálna, ktorá v tomto tisícročí bola. Spôsobila viaceré finančné prešvihy. Ale za to menšia ako dot-com bubble. Poďme sa pozrieť na to, prečo vznikla a čo (ne)príjemné svetu priniesla.

Kde pak soudruzi...

Každý kríza má svoj dôvod. Pri technologickej bubline z roku 2000 sme videli, že prehnaný ošiaľ a dopyt po technologických akciách spôsobil ich obrovský rast, najmä na nezmyselné a dlhodobo neudržateľné úrovne. Pri hypotekárnej si situáciu nepostrážili finančné inštitúcie poskytujúce hypotéky, teda prevažne americké banky.

Úvodnú situáciu naznačuje samotný priložený graf. Týka sa vývoja úrokových sadzieb v USA v rokoch 2000 – 2004. Vidíme tu rapídny pokles. Logicky, pokles ceny peňazí spôsobuje zvýšenie dopytu po nich. Drahé peniaze = neoplatí sa požičiavať si vo veľkom. Lacné peniaze = motív požičať si prudko narastá. A niektorí ľudia vlastnili aj viacero nehnuteľností, dokonca!

Amerika ešte nebola na 100 % vonku z technologickej bubliny a už sa začala vo veľkom zadlžovať. Formou dlhu boli väčšinou hypotekárne úvery. Veď základná sadzba klesla z úrovne jemne nad 6 percentami až ku jednému percentu. Nie je dôvod nepožičať si. Málokto však počítal s tým, že úrokové sadzby sa ešte budú zvyšovať.

Tu vzniká prvý problém a to je nesprávny cash manažment. Klientom vždy vysvetľujem, že aj pri takejto tvorbe záväzkov je nevyhnutné, aby ostali peniaze pomimo a v rezerve, ktoré môžu byť určené práve na takéto nečakané výdavky. Kto si nedá poradiť, nesie takéto riziko. Toto je najväčšie riziko, ktoré vidím pri každom z nás – nesprávne odhadnutý budúci cashflow nás ako jedincov alebo cashflow celej rodiny. Pokiaľ ste aj vy v tejto situácii, že vám peniaze ledva pokryjú výdavky, prečítajte si viac o mojich službách. Je možné ich využiť.

Vráťme sa ale ku grafu. Z neho vyplýva, že úroky sa zvýšili za 2 roky o 4 percentuálne body. 4 percentuálne body! Osoba, ktorá mala napríklad 100-tisícový úver, zaplatila prvý rok na úrokoch pri sadzbe dajme tomu 2 % spolu 2 000 eur na úrokoch. Teda mesačne vychádzali úroky približne 167 eur. Ak by sme túto sadzbu zvýšil o 4 percentá na nových 6 %, tak máme zrazu úroky ročne počas prvého roku na úrovni 6 tisícov. Mesačne 500 eur. Teda zvýšenie splátky približne o 333 eur! Ľudia sa tak postupne dostávali do insolvencií...

Banky to moc neriešili a tam nastala chyba

Čo sa po tejto kríze zásadne menilo a posúvalo vpred, bolo nastavenie striktných kritérií vrátane čiastočného financovania nehnuteľnosti. To však dovtedy nebolo až takto prísne zaužívané a... pokiaľ má banka vo vlastníctve nehnuteľnosť a príjem dlžníka vyhasne, riskuje pravidelné splátky hypotéky. To je ešte v poriadku, pretože nehnuteľnosť sa dá predať.

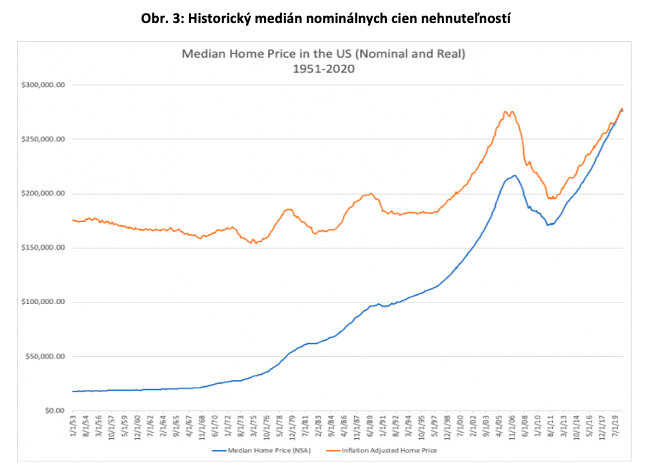

Ale reálny problém môže nastať ale práve vtedy, ak cena nehnuteľností klesne. Alebo ak nastane recesia, kde dopyt po nehnuteľnostiach klesne globálne. No a presne toto sa stalo v roku 2006, kedy ceny začali klesať. Najhlbším prepadom približne o 30 %, čo je dosť. Sledujeme samozrejme modrú krivku na grafe, nie oranžovú očistenú od inflácie. Pre banku to teda nebolo moc príjemné, keď reálne začali pribúdať ľudia, ktorí nedokázali hypotéky splácať v plnej výške. Naviac, keď mala v zálohe veľký počet nehnuteľností, tie sa naraz predávali ťažko.

Situácia má riešenie = CDOs

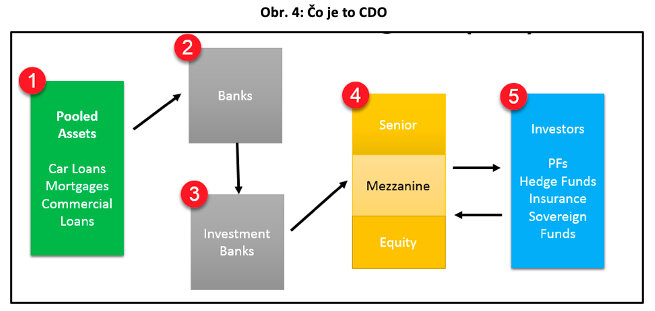

Collateralized Debt Obligations (CDO) je spôsob, akým sa dá zameniť hypotéka alebo ďalšie dlhy na cenný papier. Princíp spočíva v systéme, kde banka nie je priamym veriteľom dlhu. A ani nezodpovedá za riziko.

CDOs fungujú tak, že peniaze dlžníkom, teda kupujúcim nehnuteľnosti, poskytnú priamo investori. Banka to len sprocesuje. Kúpou tohto derivátu tak preberajú riziko defaultu (neschopnosti splácania) dlžníka. Jednotlivé subjekty tak mohli investovať peniaze do hypoték poskytnutých rôznym ľuďom. Tí mali určený rating. A pokiaľ bol rating vysoký, riziko bolo nízke a tým pádom bol nižší aj percentuálny výnos. Princíp bol jednoduchý – pokiaľ dlžníci zaplatili na hypotéke 100 000 000 USD banke, tá pochopiteľne vyplatila investorom menej, napríklad 90 000 000 $. Zvyšok bol jej profit. Pri osobnom krachu dlžníkov nesú teda riziko investori, nie banka. Viac na prečítanie, ako fungujú CDOs, sa dozviete tu. A treba uznať, že tento nástroj je dosť prefíkaný.

Zvyšok je už samotný záver histórie. Nehnuteľnosti prvýkrát v USA výrazne klesli približne o 30 percent. Mňa ako investora zaujímajú prevažne akciové trhy. Americká päťstovka firiem počas tohto obdobia odpísala približne 50 percent svojej hodnoty. Akcie finančných inštitúcií strácali najviac, pretože ich sa táto situácia dotýkala najviac. Kontakty na mňa nájdete tu.

Zdroj: https://yhoo.it/2DKGd5z

Záver

Pri kríze v roku 2009 mohlo byť naozaj ťažké určiť, či vznikne alebo nie. Pôvodcom vzniku bol práve prudký rast úrokových sadzieb na hypotékach a to, že banky pochybili pri tom, komu všetkému poskytovali financovanie bývania. Ako som už spomínal, je dôležité si nastaviť podľa splácania „vankúš“ na dodatočné výdavky.

Trhy sa však rýchlo z tejto situácie spamätali a tí, ktorí kupovali akcie na samotnom dne v roku 2009, mali v 2013tom dvojnásobok. A tí, ktorí nič nerobili a mali kúpené ešte pred samotnou krízou, boli už na nule. Na takúto situáciu je vhodné napríklad pravidelné investovanie. V tom prípade si ani z takejto situácie na trhu nemusíme robiť ťažkú hlavu. Každá recesia raz skončí a to platilo aj tu. Je ale viac pravdepodobné, že možnosť získania hypotéky bude ťažšia a ťažšia. Takto to ovplyvnil covid.

Pokiaľ sa vám článok páči, zanechajte mi pod ním komentár, prípadne ho zdieľajte.